この記事を読むと副業で個人事業主になるメリットや個人事業主になる際の手続きなどについて判ります。

会社員が副業で大きな収入を得るようになってきたら個人事業主になることを検討しましょう。節税効果や支出の経費計上など、さまざまなメリットが得られます。確定申告や税金の支払い方法など、個人事業主に必要な手続きも押さえましょう。

節税の方法や考え方については社長の手取りをトコトン増やすセミナーも実施しておりますのでそちらもご覧ください。

|

サイト管理者の紹介 山口 真導 (株式会社アカウンタックス 代表取締役) 公認会計士・税理士 『起業5年目までに知らないと損する 節税のキホン』など節税や資金繰りを著書、YouTubeチャンネルによる動画配信するなど社長の手取りをトコトン増やすセミナーなども開催など資金繰りの悩みを節税対策と銀行対策で解決する専門家として活動。 |

副業をしている=個人事業主ではない

(出典) pexels.com

働き方の多様化に伴い、会社員として働いている人が副業を行う例が増えています。ある程度の収入を得るようになってくると、副業が本業の収入を超えることもあるでしょう。そうなると、やっていることが副業なのか、それとも個人事業主なのか、判別がつかないということもあると思います。

実際に、税法上も副業と個人事業主の違いは”かなり曖昧”です。明確な線引きがない世界なので個人的見解にはなる点はご容赦下さい。

副業と本業の違い

この記事では、副業を、本業となる何らかの仕事を持っている人が、別の収入を得ているケースと定義します。例えば、副業が認められている会社員が、終業後や休日など業務時間外の空き時間を使って収入を得ているケースが該当します。

一方、本業とは、生計を維持出来る規模又は生計を維持する意思をもってビジネスを行っているケースと定義します。

ポイントは、下記の2点です。

ポイント

1.本業は必ず一つある

2.本業も副業も一つである必要はない

会社員が別の本業をもつ場合もあります。例えば、兼業農家やサラリーマン大家です。一方、個人事業主が別の副業をする場合もあります。例えば、個人事業主が有償で講演を頼まれたら立派な副業です。

副業で得た所得は事業所得と雑所得に分けられる

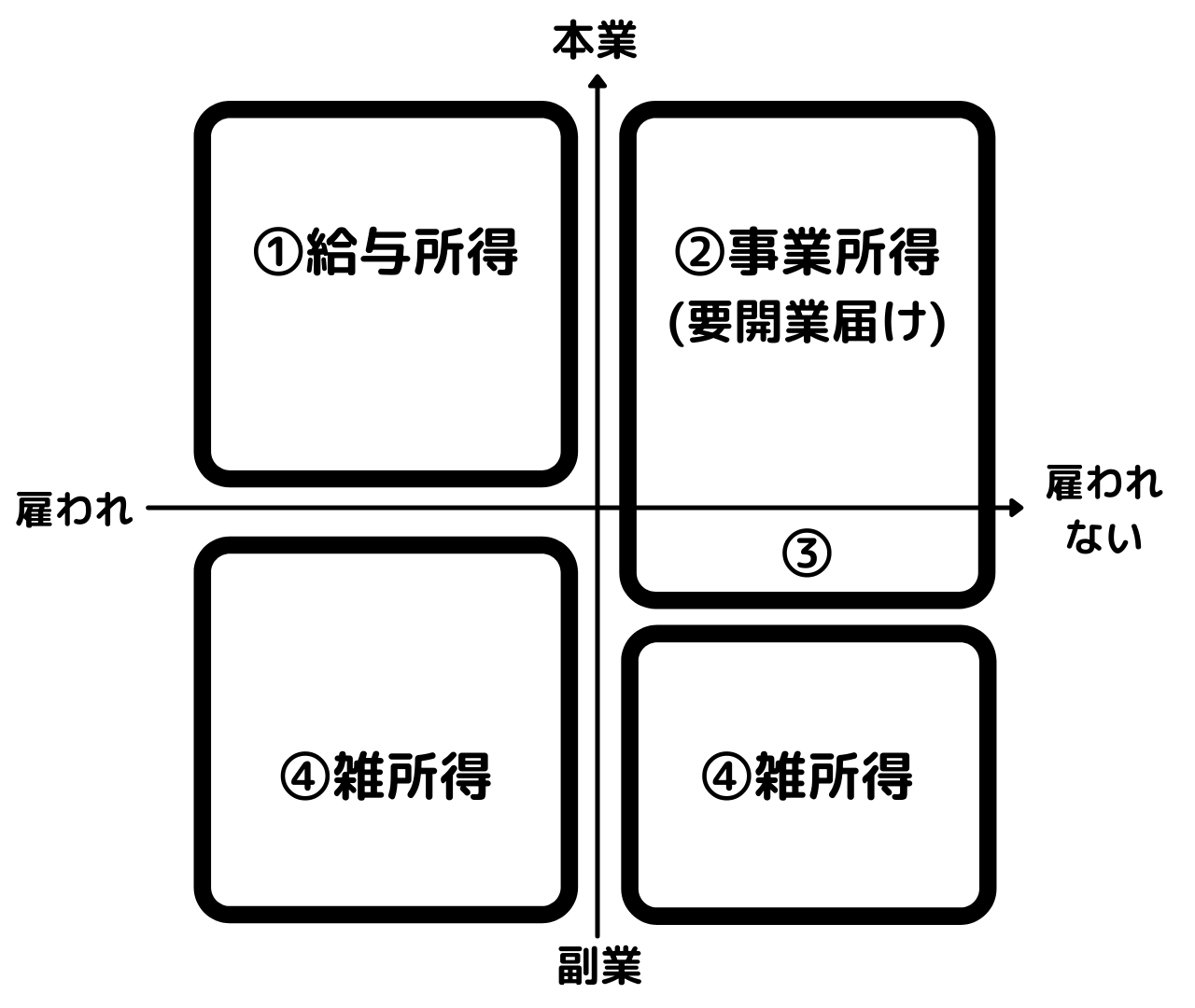

副業と本業の所得税での取り扱いについて、本業・副業軸と雇用形態軸でまとめたのが下図です。

①給与所得

本業で会社から得た所得になります。

②事業所得

本業で事業として得た利益は事業所得になります。事業所得とは農業、漁業、製造業、卸売業、小売業、サービス業、その他の事業を営んでいる人のその事業から生ずる所得をいいます。ただし、不動産の貸し付けや山林所得、譲渡所得に該当する所得は除きます。この所得を得ている人のことを一般的には個人事業主と呼びます。

③副業でも事業所得

副業でも事業所得で申告する場合があります。不動産の貸し付けや山林所得については、サラリーマンで兼業でされている方も多いと思いますが、こうしたケースでは、副業であっても事業所得で申告します。

④雑所得

①〜③に該当しない所得④が雑所得になります。

副業の収入が事業所得か雑所得になるのか明確な基準はなく線引が難しい部分です。副業の収入が数百万円以上になった際に個人事業主として開業すると税金面で良いとも言われていますが、これは納税者の都合であって税法のルールではありません。

実際には、副業であっても事業所得で申告しているケースも多いと思います。申告納税制度という意味では、納税者が税法を読んで事業所得と思えば事業所得で申告すれば良いわけですが、それでは税務調査で否認されるリスクが残ります。そこで、過去の裁判例をもとに判断基準を示しておきたいと思います。

事業所得と雑所得の違いについて

税務的には、収入が事業所得になるのか、雑所得になるのかが、度々問題になります。雑所得は、他の所得に該当しない所得ですので、正しい申告・納税のためには、事業所得が何か?を理解する必要があります。

事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続的に遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得です(昭和56年4月24日最高裁判決)。

つまり、下記の5つの要件を満たすことが必要です。

事業所得の5つの要件

①自己の計算と危険負担

②営利性

③有償性

④反復継続的遂行意思

⑤社会的地位が客観的に認められる

要件の内容を少し説明しましょう。

①自己の計算と危険負担

ビジネスにおけるリスクを負担しているか?ということです。経費支出や投資資金の負担をしていることや、売上について変動リスクがあるか等で判断します。

②営利性

利益を上げる目的で事業がなされているかどうかで判断します。営利を目的とせず、租税回避を目的にしている場合には、事業所得で申告することは出来ません。5年周期くらいで、赤字の副業で給与所得と損益通算という単純なことを有償でコンサルするコンサルタントが現れますが、そんなことは当然認められるわけがありません(逮捕された人もいます)。

③有償性

本人が経費支出をしていれば問題にはなりません。

④反復継続的遂行意思

事業所得は、収入を得るための活動を継続・反復して行っていることが条件です。

例えば、宝くじやギャンブルのように一時的に利益を得たケースや、ネットオークションで一度だけ収入を得たというケースでは事業とはいえません。しかし、自分が作った製品を継続的にハンドメイドアプリやフリマサイトで販売し、収入を得続けていれば、反復継続的遂行意思アリということになります。

最近増えてきた会社員の副業についても、会別の仕事を会社経由ではなく独自で行っており、さらにその仕事が継続・反復して行われている場合は、反復継続的遂行意思アリと判断されることになります。

⑤社会的地位が客観的に認められるか

個人事業主としての社会的地位が認められる規模感になればOKですが、反復継続的遂行「意思」があったとしても、実際には何の売上もたっていないということになると、社会的地位がないという判断になります。

この辺は税法にありがちな「社会的通念」で判断するので非常に難しいところです。しかし、税務署と揉めた場合には、上記の要件に照らして議論することになりますので、少なくとも、各要件に対する自分なりの見解を決めたうえで、事業所得で申告するようにしましょう。

こうしたややこしい話が面倒な方は、さっさと法人を作りましょう。

個人事業主に開業届の提出が必要?

開業届とは事業所得が発生する仕事を開始したときに税務署に提出する書類です。

開業してから1カ月以内に開業届を提出する必要がありますが、提出しなかったからといってペナルティはありません。ただし、開業届を提出することで得られるメリットが受けられない点は認識しておきましょう。

個人事業主になるメリット

開業届を出して個人事業主になると、さまざまな恩恵が受けられます。個人事業主になることで発生するメリットの中でも、代表的なものを二つ押さえておきましょう。

青色申告特別控除が受けられる

個人事業主になることの大きなメリットが、『青色申告特別控除』という税制の優遇措置が受けられることです。青色申告特別控除には最高で65万円の控除額が適用され、これにより納付する税金を抑えられるのです。

個人事業主になる場合、開業届と一緒に税務署に『青色申告承認申請書』を提出するのが一般的です。申請書を提出しておくことで、青色申告特別控除が受けられるようになります。

青色申告承認申請書は、基本的に開業から2カ月以内が提出期限です。1月1日~1月15日に開業した場合は、青色申告を適用する年の3月15日が期限になります。

また、最高控除額の65万円が適用されるのはe-Taxによる申告または電子帳簿保存を行うことが条件です。申請書のみでは控除額が最大55万円となる点にも注意しましょう。

必要な支出を経費化できる

個人事業主は、事業のために必要な支出を経費として計上できます。100%事業に使うものへの支出はもちろんのこと、事業とプライベートの両方の要素を含んだ支出も一定の案分で経費として認められるのです。

例えば、事業でもプライベートでも使用する自動車の購入や、自宅兼事務所として使っている建物の家賃、事業でも生活でも使用する電気代などが挙げられます。

対象となるもののうち、事業で使用する割合に応じて購入費や料金の一部を経費計上できるのです。

さらに、事業拡大して家族を従業員とし、給与を支払うようになった場合も、青色申告をしておくことで青色事業専従者給与という経費にできるなど、経費として認められる支出がさまざまあります。

確定申告が必要になる条件

会社員をしていると、確定申告という言葉にあまり馴染みがないものです。個人事業主はもちろん、副業をしている会社員でも、条件に合致すれば確定申告を行う必要があります。確定申告が必要になる条件について確認しておきましょう。

本業以外で20万円を超える収入がある

本業以外の所得の合計が1月1日から12月31日までの1年間に20万円以上あれば、確定申告を行う必要があります。つまり会社員なら、副業で年間20万円の利益を出しているなら、確定申告を行わなければなりません。

年間20万円の利益とは、実際に受け取ったお金から経費を引いた金額を指します。また、本業のある会社員がアルバイトやパートなど別の勤め先から給与収入を得ている場合も、年間20万円を超えれば確定申告が必要です。

本業以外に別の勤め先で給与収入を得て、さらに個人事業の事業所得もある場合は、本業以外の給与収入と事業所得を足した合計額が年間20万円以上の場合に確定申告します。

所得0円や赤字でも確定申告はすべき

確定申告は、年間の所得とそれに対する税金を計算するために必要なものですが、たとえ所得0円の場合や赤字の場合でも、確定申告はするべきです。

青色申告をする個人事業主は事業で赤字を出した場合、赤字を繰り越して翌年以降の黒字と相殺することが可能です。赤字を出した年に確定申告を行っておけば、翌年以降に黒字が出た場合に赤字分を繰り越し、黒字を出した年の所得税を抑えることができます。

赤字の繰越が認められるのは、翌年以降3年間です。事業を始めて間もなく収入が安定しない場合や、事業を拡大するための先行投資を行った年がある場合は、節税につなげられるでしょう。

社会保険料や税金の支払い方法

会社員は、社会保険や税金に関する手続きの多くを会社が対応してくれることがほとんどであるため、あまり意識したことがないという人が多いのではないでしょうか?

会社員が副業を行う場合、社会保険料や税金の支払い方法はどのようになるのか、確認しておきましょう。

社会保険料は変更なし

会社員が副業を行っていても、社会保険料に影響はありません。独立している個人事業主の場合、国民健康保険や国民年金保険に加入します。会社員は、本業の会社で健康保険や厚生年金保険などの社会保険に加入しています。

会社の社会保険料は本業の給与所得に対して金額が決まるため、副業でどれだけ事業所得を得ても影響はないのです。ただし、副業がアルバイトやパートだった場合は、社会保険料が増える可能性があります。

所得税・住民税は支払いが必要

副業を行っている場合、所得税と住民税は自ら支払いが必要です。

所得税も住民税も、副業をしていなければ会社が源泉徴収を行い、給与から天引きして代わりに納税します。個人事業主や副業を行う人は、確定申告を行って年間の所得を明らかにし、自分で納税手続きを行います。

会社に黙って副業をしている人がよく経験するトラブルが、住民税の納税通知書から副業が発覚することです。

住民税は何も手続きをしていなければ、地域の自治体から勤務先の会社に納税通知書が送付されます。本業の給与と合わない住民税額が記載されていることで、副業の事実が会社に把握されてしまうのです。

就業規則で副業が認められている会社の場合には、社内ルールにしたがって会社に副業の報告をしておきましょう。副業が認められていない場合であっても、親から相続を受けた不動産賃貸収入など、不可避の副業ということもあると思います。住民税の通知書を発端に、あらぬ疑いをかけられないように事前に報告しておくことをオススメします。

まとめ

事業所得の要件を満たすのであれば、開業届を出して個人事業主となった方が税制上のメリットが多いでしょう。

年間の収入額によって確定申告が必要になるなどの手間はあるものの、青色申告を行えばさらに多くのメリットを得られます。

本業がある人は、社会保険料や税金などの支払い方法についても頭に入れておき、本業と副業を問題なく両立できるようにしましょう。

社長個人の手取りを増やすことに特化し節税をサポートする公認会計士・税理士です。役員報酬3,900万円の社長の所得税を9万円にしたり、役員報酬の源泉税1,500万円を取り戻したり多くの社長の手取りを増やしてきました。

税理士からアドバイスされるほとんどの節税対策は法人税の節税対策ですが私が提案するものは社長の手取りに直結する所得税の節税対策です。

このカラクリについてはホームページでも詳しく説明していますので是非御覧ください。