もくじ

青色申告とは?

一定の帳簿書類を備え付けることを条件に、税金計算上の恩典、つまり税金をオマケしてもらえる制度です。

青色申告法人になると、税金計算をする書類の表紙となる別表1(1)が文字どおり青色となります。

青色申告のメリットは?

青色申告法人には、税金申告について各種の特典が与えられます。

その中で税金を計算するうえで影響が大きなものは次のとおりです。

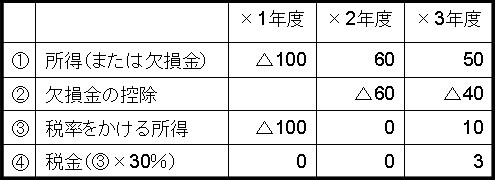

(1)欠損金の7年間の繰越し

ある事業年度に発生した赤字の額を、翌期以降に生じた黒字から控除できるという特典です。

《例》

※実際の税率は30%ではありません。

白色申告法人には、この特典は認められていません。

上の表のケースで、白色申告法人の税負担が33(18+15)となることを考えると、この特典が税金計算上どのくらい有利かがおわかりいただけるかと思います。

(2)各種の特例計算

租税特別措置法に定められる特例の多くが、その対象を青色申告法人に限定しています。

よく使われる特例制度を例示すると・・・

①30万円未満の資産購入した場合に、税金計算上、その事業年度の経費とできる制度。

(通常、10万円を超える金額の物を購入した場合は、何年かに分けて経費にすることしかできません。)

②中小企業者等が一定の機械、ソフトウェア、車両等を購入した場合に、その購入価額の7%の金額を

税額から控除できる制度。

③従業員に対する教育訓練費の額が一定の金額から増加した場合に、その増加額の25%の金額を税

額から控除できる制度。

などなど、経済対策上の観点から納税者に与えられる税制上の優遇措置のほとんどが青色申告法人限定のものとなっています。この他、税務署が皆さんの会社に税務調査に入ったときに、一定のルールが税務署に課せられます。たとえば、青色申告法人には、税務署員の推計によって会社の税金計算に関わる数字を決めることは禁止されています。このような例示は、税務調査未経験の経営者の方は、まだピンとこないかもしれませんが、調査の局面では大きなメリットとなるルールが、青色申告法人にだけ適用されます。

青色申告のデメリットは?

デメリットはありません。これは、もちろん私見ですが。

なぜ私がそう考えるかをお話しますね。

青色申告法人として税務署に承認してもらうためには、法人税法が定める帳簿書類を備え付けて取引を記録し、保存することが必要です。

この事務作業量の増加が、白色申告法人と比較すればデメリットと言えないこともありません。

ですが、ここで税務署が要求している帳簿というのは、本気で事業をするのであれば、税金計算以外の局面でも必要となってくるものです。

たとえば、銀行から融資を得るとき。

また、会社の状態や成績を把握するためにも必要です。

つまり、事業をするための資金調達、及び会社の現状把握や将来見通しをたてるためにもこれらの帳簿やその帳簿を作成・保存するための管理体制が必要であるということです。

これらは、会社運営をするために必須の機能だと思いませんか?

帳簿書類の作成等が、税金計算上のメリットを受けるためだけに必要なのであれば、そのメリットと事務作業量の増加を比較検討する必要があるでしょうが、会社の必須事項であれば検討の余地はありません。

むしろ、積極的にそれをすることによって、事業コストの一つである税金を減らすべきです。

事業を本気で行っていくなら、ぜひ帳簿書類の作成等を行い青色申告の承認を受けてください。

青色申告法人になるためには?

納税地(会社の本店所在地)の所轄税務署長に「青色申告の承認の申請書」を提出し、あらかじめ承認を受けなければいけません。申請書には以下の提出期限があります。

①設立第1期

設立の日以後3ヶ月を経過した日と第1期の事業年度終了の日とのうちいずれか早い日の前日。

②原則(①以外の事業年度)

承認を受けようとする事業年度の開始の日の前日。

青色申告の承認申請手続きや作成等しなければならない帳簿書類についての詳細については、弊社コンサルタントへの無料相談をお気軽にご利用ください。

青色申告承認申請書の提出期限について

法人の青色申告承認申請書は設立関連の届出書の中で最も重要な届出書です。

しかし、提出期限の定めが独特ですので注意が必要です。

決算期末日と設立日の関係がポイント

青色申告承認申請書の提出期限については、次のように定められています。

青色申告によって申告書を提出しようとする事業年度開始の日の前日まで

ただし、その事業年度が普通法人又は協同組合等の設立の日の属する事業年度の場合は、設立の日以後3月を経過した日と当該事業年度終了の日とのうちいずれか早い日の前日まで

この「ただし書き」が曲者なのです。

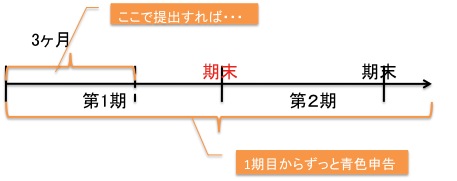

設立日から決算日までが3ヶ月以上の場合

この場合、「設立日以後3月を経過した日」までに提出する必要があります。

このケースの場合、時間的に余裕があることもあり、提出漏れを起こすことは、あまりありません。

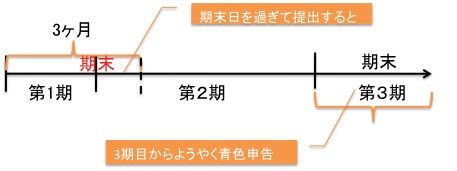

設立日から決算日までが3ヶ月未満の場合

この場合が曲者なのです。

この場合には、「事業年度の終了の日」までに提出する必要があります。

このケースの場合、これを途過してしまうケースがかなりあります。

そうしますと、1期目も2期目も青色申告をすることは出来ず、損失を繰り越すことが出来なくなります。

なぜなら、本文に記載のとおり、設立事業年度以外は「事業年度開始の日の前日」までに提出する必要があるからです。

第1期が短くなる場合には注意が必要ということは覚えておいて損はないと思います。

信頼できる会計事務所に依頼しましょう

設立当社は赤字のケースも多いので、青色申告承認申請書を提出し忘れて、その赤字を繰り越せなくならないようにする必要があります。

会社を設立されたら、なるべく早く信頼できる会計事務所に依頼しましょう。

起業家支援を得意としている当社にご用命頂ければ幸いです。